Когда в последний раз вы открывали позицию и рынок сразу же поворачивался против вас, даже если вы были уверены, что он будет двигаться в выгодном для вас направлении? Когда в последний раз вы торговали на прорыве и срабатывал стоп? Каждый трейдер, так или иначе, оказывался в подобной ситуации и принимал противоположную сторону в одной из сделок, движения цены в которой казались трейдеру обманчивыми.

Ложные прорывы происходят на рынках все время. Они являются результатом “стадного инстинкта”, который заставляет людей покупать в начале трендового движения или продавать в конце трендового движения. Трейдеры, использующие метод торговли на основе поведения цены, умеют извлекать выгоду из ложных прорывов и стадного инстинкта, которому подвержено так много трейдеров-новичков.

Трейдер может получить значительную прибыль, используя стратегии торговли против рынка, например, стратегию ложных прорывов. Торговля против рынка, использование моделей ложного прорыва и ложные сетапы позволяют опытным трейдерам, торгующим на основе поведения цены, получать прибыль, в то время, как другие трейдеры терпят поражение. Это может прозвучать немного резко, но такова реальность: в то время, как большинство трейдеров теряют деньги, хорошо информированные и опытные трейдеры зарабатывают деньги. Эта статья поможет вам сформировать противоположное мышление, использовать в своих интересах стадный инстинкт многих трейдеров и ложные прорывы, и научиться открывать позиции в тот момент, когда рынок меняет направление.

Так что же такое ложный прорыв?

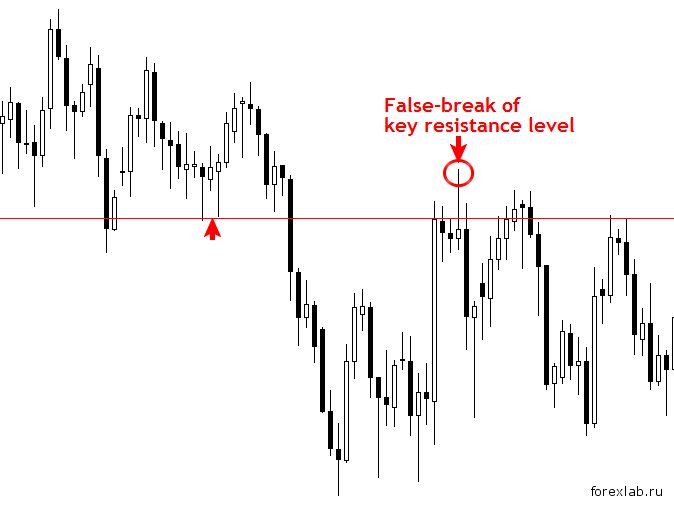

Ложный прорыв может быть определён как “обман” на рынке, или проверка уровня, что приводит к прорыву такого уровня, но в связи с реакцией рынка прорыв уровня вверх и прорыв уровня вниз не происходит. Иными словами, рынок не закрывается за пределами уровня, который проверяется, а остаётся за пределами ложного прорыва. Ложные прорывы служат доказательством предстоящей смены направления рынка, и трейдеры должны научиться использовать их в своих интересах, а не стать их жертвой.

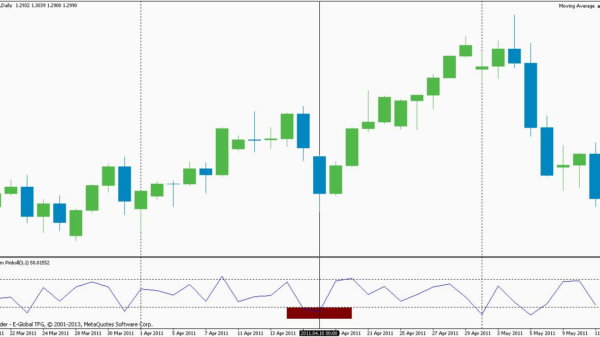

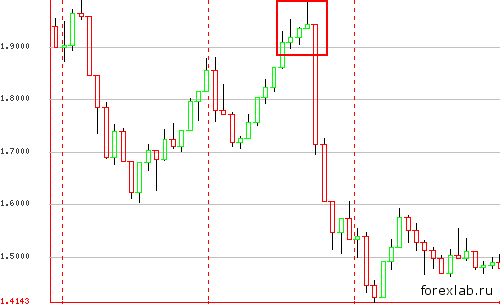

Вот наглядный пример ложного прорыва ключевого уровня рынка:

По сути, ложный прорыв можно рассматривать, как движение, противоположное тому, в котором торгует большинство трейдеров. Смысл этого подхода состоит в том, чтобы дождаться, когда движение цены чётко укажет, что позиции на рынке открываются в определённом направлении. И трейдеры будут вынуждены ликвидировать свои позиции при сильном развороте рынка в противоположную сторону. Обычно мы видим, как это происходит, когда объём трендового рынка увеличивается и все непрофессиональные трейдеры входят в рынок непосредственно перед коррекцией против тренда или на ключевых уровнях поддержки и сопротивления, или при прорыве из консолидации.

Стадный инстинкт побуждает трейдеров входить в рынок только тогда, когда они чувствуют себя в безопасности. Однако, это обман. Торговая, основанная на руководстве чувствами и эмоциями, часто является причиной того, что большинство трейдеров теряют деньги на финансовых рынках. Многих трейдеров вводит в заблуждение тот факт, что рынок кажется им очень сильным или очень слабым, поэтому они считают, что тенденция движения цены на рынке очевидна и не требует особого анализа. Результат – совершение импульсивных сделок. Однако, правда заключается в том, что рынкам свойственны подъёмы и падения, и они никогда не двигаются прямолинейно в течение долгого времени. Это явление известно как “возврат к среднему”.

Мы действительно должны руководствоваться логикой и противоположным мышлением, чтобы извлечь выгоду из действий большинства трейдеров, которые подвержены стадному инстинкту. Вот почему каждому трейдеру очень важно быть дисциплинированным во время торговли на ложных прорывах.

Виды ложных прорывов:

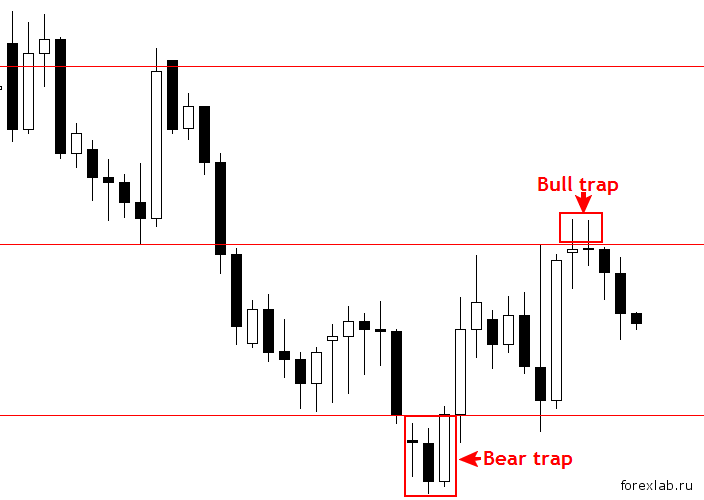

Классическая бычья и медвежья ловушка на ключевых уровнях рынка

Бычья ловушка – это , как правило, паттерн, состоящий из 1-4 баров, который определяется ложным прорывом от ключевого уровня рынка. Эти ложные прорывы формируются после больших направленных движений, и когда рынок достигает ключевого уровня. Большинство трейдеров склонны думать, что прорыв уровня произойдёт только потому, что рынок агрессивно приблизился к нему. Потом эти трейдеры покупают или продают при прорыве, в то время, как рынок вводит их в заблуждение и формирует бычью или медвежью ловушку.

Бычья ловушка формируется после движения вверх. Неопытные трейдеры, которые занимали выжидательную позицию и наблюдали за мощным движением рынка, больше не могут бороться с искушением и входят в рынок чуть выше или на ключевом уровне сопротивления, так как они уверены, что сейчас на рынке произойдет прорыв выше этого уровня. Потом на рынке происходит прорыв чуть выше указанного уровня и все приказы выполняются. Затем рынок наводняется крупными игроками, которые способствуют падению рынка (что, собственно, и происходит), и непрофессиональные трейдеры попадают в «ловушку», теряя длинную позицию.

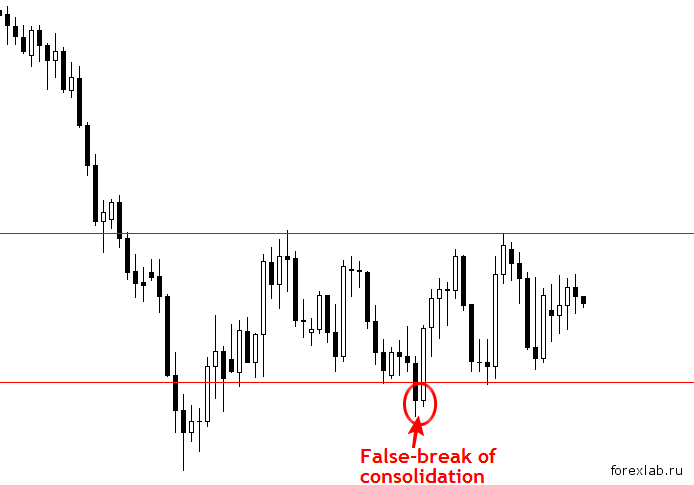

Ложный прорыв консолидации

Ложные прорывы консолидации или торговые диапазоны очень распространены. Легко попасть в ловушку, думая, что торговый диапазон движется к прорыву, в то время, как движение происходит снова в пределах диапазона. Нужно просто подождать, пока на дневном графике совершенно точно не произойдет закрытие за пределами торгового диапазона. И только после этого можно начать присматриваться к торговым сигналам, указывающим движение цены в направлении прорыва. Это лучший способ избежать этой ловушки.

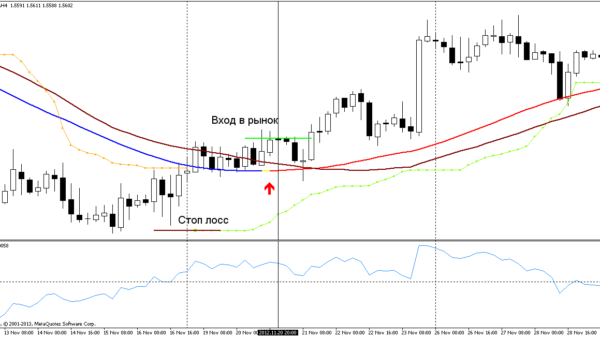

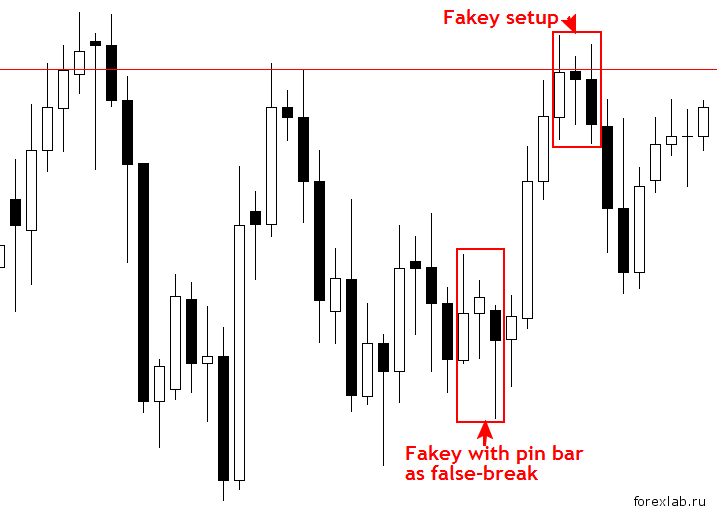

Фэйки (ложные прорывы внутреннего бара)

Сетап ложный пробой помогает научиться торговать и понять динамику рынка. По сути, ложный пробой – это модель движения цены, которая требует наличия ложного прорыва в сетапе внутреннего бара. Таким образом, при наличии сетапа внутреннего бара, вы можете наблюдать за ложным прорывом внутреннего бара и материнского бара.

Здесь изображены два сетапа ложного пробоя. Обратите внимание, что один из них содержит пин бар, который является ложным прорывом, а другой – нет. Это только два примера разновидностей сетапа ложного пробоя.

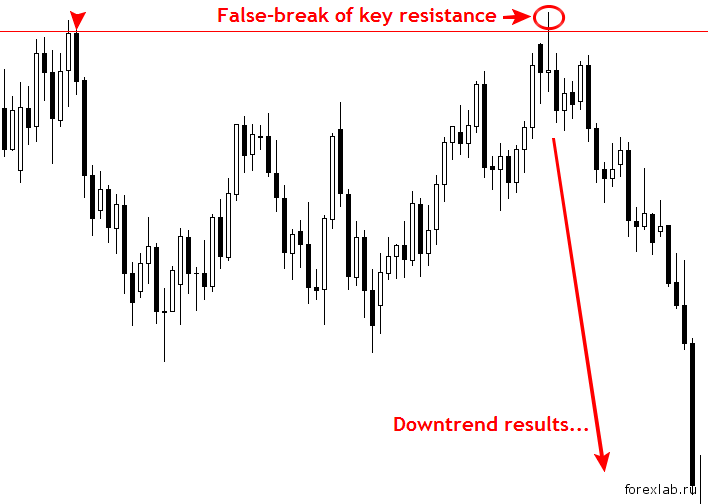

Ложные прорывы могут привести к долгосрочным изменениям тренда

Как трейдеры, использующие метод торговли на основе поведения цены, мы можем использовать поведение цены на рынке, чтобы спрогнозировать ложные прорывы и искать их на ключевых уровнях, так как они часто провоцируют значительные изменения в направлении цены или даже могут изменить тренд от этих ключевых уровней.

Следует обратить внимание на «хвосты» свечей, которые возникают на ключевых уровнях или вблизи ключевых уровней на рынке. Спросите себя, как цены менялись во время каждой дневной сессии. Где они закрывались? Уровень закрытия – это наиболее важный уровень дня. Часто, если рынок не закрывается за ключевым уровнем рынка, это может свидетельствовать о значительном ложном прорыве. Часто, цены двигаются в сторону прорыва уровня, но к закрытию дневного бара цена закрепляется за пределами этого уровня, показывая только “хвост”. Результатом будет ложный прорыв или ложный тест уровня. Если рынок не может закрыться за пределами ключевого уровня рынка, результатом может быть сильная коррекция или изменение тренда. Таким образом, закрытие ценового бара является самым важным уровнем, который каждый трейдер должен мониторить.

Ниже приведён пример ложного прорыва на дневном графике EURUSD, который привел к тому, что рынок достиг пика, а затем вошёл в фазу долгосрочного нисходящего тренда:

История преподносит урок

Стоит отметить, что на протяжении той недели, когда известный трейдер Джордж Сорос сыграл на понижении курса британского фунта и обвалил Банк Англии 16 сентября 1992 года, график показывал очень сильный сигнал ложного прорыва. Ниже на графике показано, как цена стремительно взлетает вверх, а затем так же стремительно обваливается. Это пример классического сетапа ложного пробоя и явное доказательство того, что эта стратегия ценового действия работает на протяжении десятилетий.

Если мы, будучи трейдерами, не научимся предвидеть и выявлять обман или ложные прорывы на рынке, мы будем проигрывать трейдерам, которые научились это делать. Если мы будем обращать внимание на поведение цены на ключевых уровнях на таймфрейме дневного графика, то поймём, как наиболее эффективно использовать ложные прорывы.

Изучая ложные прорывы и стратегии торговли против рынка, вы опередите 95% трейдеров, которые привыкли полагаться на широко распространённое ложное представление о рынке Форекс и использовать неэффективные методы торговли. Торговля на ложном прорыве является очень важной торговой стратегией. Торговля против рынка также давно подтвердила свою эффективность. Если бы нужно было выбрать только одну стратегию для применения в торговле на рынке Форекс, описанная стратегия, безусловно, возглавила бы список возможных вариантов.

Торговая стратегия: Outsiding Method — https://forexlab.ru/trading-strategy-outsiding-method/