Торговля на рынке FOREX обещает трейдеру большую прибыль, финансовую независимость. Чтобы ее достичь, нужно очень много учиться, грамотно сочетать свою систему игры с управлением капиталом. Однако не все начинающие трейдеры имеют большую сумму для начала торговли, соответственно они не могут открывать тот размер позиции, который смог бы принести им желаемую прибыль. Как раз тут на помощь трейдеру приходит маржинальная торговля. Рынок FOREX позволяет трейдеру совершать операции с валютой объемом в 10-100 и даже 500 раз превышающие торговый счет.

Маржинальная торговля на FOREX

Впервые маржинальная торговля на рынке ФОРЕКС начала практиковаться в 1986 году. Это нововведение позволило мелким инвесторам выйти на столь крупный рынок. Суть маржинальной торговли заключается в том, что брокер предоставляет трейдеру кредит (заемные средства), которые в несколько раз превышают его собственные. Все, что требуется от трейдера – это внести страховую сумму (маржу), которая составляет от 1% до 5%, в зависимости от условий брокера.

Величина заемных средств зависит от кредитного плеча, предоставляемого брокером. Кредитное плечо может быть от 1:10 до 1:100, в редких случаях 1:500. То есть, трейдер, имея на счету 1000 долларов, может получить от 10 000 до 500 000 долларов заемных средств!

Именно это позволяет зарабатывать на ФОРЕКС, не имея большого капитала. Однако стоит учитывать и риски, так как чем выше доход, тем выше риск.

Конечно, брокер, предоставляя такие большие суммы в кредит, ничем не рискует, так как трейдер обязан внести маржу. То есть брокер не позволит трейдеру потерять сумму, превышающую размер маржи, иначе брокеру придется терпеть убытки.

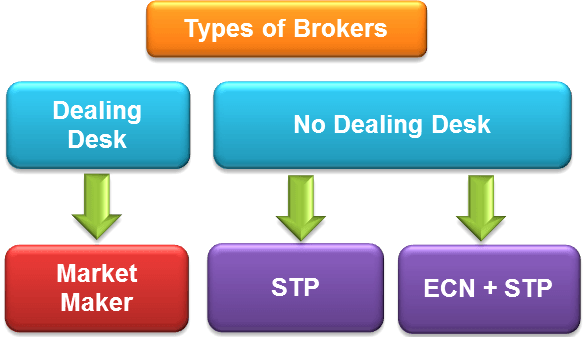

Можно перечислить несколько причин, почему брокеры предоставляют трейдерам такие большие заемные средства:

- За совершение операции брокер может списывать с вас определенное комиссионное вознаграждение;

- Спред – это еще один способ дохода брокера;

- При торговле мини и микро лотами (например, 0,1 или 0,01) трейдер торгует против брокера, т.к. на межбанковском уровне отсутствует торговля подобными объемами. Соответственно, брокер теряет собственные деньги при прибыльных сделках трейдера и зарабатывает, когда трейдер теряет. Такие брокеры зачастую подстраивают все так, чтобы остаться в выигрыше;

- Процент за заемные средства. Некоторые брокеры списывают дополнительный процент за перенос позиции на следующий день.

Рассмотрим пример заключения сделки с участием заемных средств. Предположим, что трейдер имеет депозит в 5000 долларов и брокер предоставляет ему кредитное плечо 1:100. Чтобы трейдеру открыть позицию в 1 лот, ему необходимо внести 1000 долларов маржи (1000*100=100000). После совершения подобной сделки, брокер автоматически замораживает сумму маржи (в нашем случае 1000 долларов), а оставшиеся 4000 являются свободными средствами, т.е. на них можно заключать дополнительные сделки.

Рекомендуется иметь на счете как можно больше свободных средств, т.к. это позволит переждать движение котировок против сделки. Если свободных средств будет недостаточно, то брокер вправе автоматически закрыть вашу позицию. Перед этим вы получите сообщение MarginCall (подробнее ниже).

MarginCall

Как уже говорилось выше, при открытии позиции трейдер должен внести маржу – гарантию, что трейдер не потеряет сумму больше, чем есть у него на счете. Оставшиеся средства могут быть использованы для открытия новых позиций.

В момент, когда трейдер не в состоянии покрыть текущие убытки, появляется сигнал MarginCall (просьба пополнить счет, для поддержания позиции). Если трейдер игнорирует это сообщение, брокер автоматически закрывает его позицию. Рассмотрим на том же примере:

Предположим, что трейдер открыл ту же позицию в 1 лот, имея на счету 5000 долларов. То есть свободных средств у него остается 4000, а 1000 замораживается в качестве обеспечения. Представим, что рынок двинулся в противоположную сторону от сделки и убыток составляет 4000 долларов. На самом деле это еще не реальный убыток, т.к. позиция открыта, и рынок может повернуть обратно.

В случае если рынок продолжает идти против сделки и достигает определенного порогового значения от маржи (например, 30%, т.е. потеря уже составляет 4300), брокер просит внести дополнительные средства, в противном случае закрывает позицию. Соответственно при закрытии позиции на счету трейдера останется всего 700 долларов – яркий пример о необходимости четко контролировать риски.

Конечно, вряд ли на рынке резко произойдет такое колебание, которое уничтожило бы на счете 4000 долларов. Однако при открытии большей позиции и меньшим остатком свободных средств вероятность MarginCall возрастает пропорционально. Как думаете, в каком случае вероятность наступления MarginCall больше:

- Счет 5000 долларов. Открыта позиция в 1 лот. Маржа 1000 долларов, свободные средства 4000;

- Счет 5000 долларов. Открыта позиция в 4 лота. Маржа 4000 долларов, свободные средства 1000 долларов.

Очевидно, что во втором варианте вероятность MarginCall гораздо выше. Если взять стоимость 1 пункта за 10 долларов, то колебание примерно в 100 пунктов – это вполне обычное явление на FOREX, а вот чтобы рынок резко сдвинулся на 400 пунктов, нужно очень много важных событий одновременно.

Маржинальная торговля позволяет трейдеру хорошо заработать, имея на счету сравнительно небольшую сумму. Однако основная ошибка начинающих трейдеров – это открытие очень большой позиции. В результате, небольшое колебание против сделки выкидывает трейдера с рынка, уничтожая его счет. Только осторожность и дисциплина вместе с грамотным управлением капитала поможет заработать с помощью маржинальной торговли.

В следующей статье вы узнаете что такое лот на ФОРЕКС: https://forexlab.ru/what-is-a-lot/