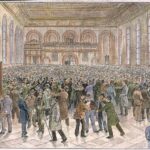

Фьючерсная торговля очень увлекательна и интереса, впрочем, как и торговля на других площадках. Фьючерсы довольно сильно отличаются от других инструментов, таких как ценные бумаги, валюта и т.д. Фьючерсные контракты охватывают как реальный товар (кукуруза, сахар, драгметаллы и т.д.), так и инструменты, торгуемые на других биржах (ценные бумаги, валюта, индексы). По всему миру имеются специализированные места, предназначенные для торговли фьючерсными контрактами. Из всего списка фьючерсных бирж можно выделить лишь несколько, о которых пойдет речь далее.

Для начала стоит сказать, что такое фьючерсная биржа. Фьючерсная биржа или биржа деривативов – это специализированное место, где осуществляется торговля фьючерсными контрактами.

Лишь малая часть контрактов, заключенных на фьючерсной бирже, заканчиваются исполнением обязательств (1-2%), т.е. реальной поставкой товара. Большая часть сделок несет спекулятивный характер. Фьючерсные контракты стандартизированы, в контракте прописываются все условия (дата поставки, объем и т.д.), меняется только цена контракта. Фьючерсная торговля тесно связана с маржинальной торговлей.

FORTS

Рынок FORTS (Futures and Options on RTS – «Фьючерсы и опционы на РТС») – это российский рынок фьючерсов и опционов, организованный Московской Биржей ММВБ-РТС. Торги на FORTS начались в сентябре 2001 года и сегодня рынок FORTS – ведущая площадка по торговле срочными контрактами не только в России, но и во всей Восточной Европе.

В настоящий момент на срочном рынке обращаются производные финансовые инструменты, базовыми активами которых являются: Индекс РТС, Индекс ММВБ, Российский индекс волатильности, отраслевые индексы, акции, облигации федерального займа, иностранная валюта, ставка трёхмесячного кредита MosPrime и товары. Лидерами по объемам торгов являются фьючерсы на валютную пару доллар рубль и индекс РТС.

Стоит отметить, что данная биржа особенно популярна среди начинающих трейдеров, так как здесь, в отличии от американских бирж, совсем небольшой порог входа. Можно совершать торговые операции имея на счету всего 15-30 тысяч рублей.

CME Group

Группа Чикагской товарной биржи состоит из четырех бирж – СВОТ (Chicago Board of Trade), СМЕ (Chicago Mercantile Exchange), NYMEX (New York Mercantile Exchange) и СОМЕХ (Commodity Exchange). В полном составе группа была представлена только в 2008 году. В 2007 году было слияние бирж СВОТ и СМЕ, а в 2008 году к группе присоединились NYMEX и СОМЕХ. Сейчас здесь заключается наибольшая доля контрактов на золото и нефть.

До образования группы все четыре биржи были самостоятельными, поэтому имеет смысл коротко рассказать о каждой бирже:

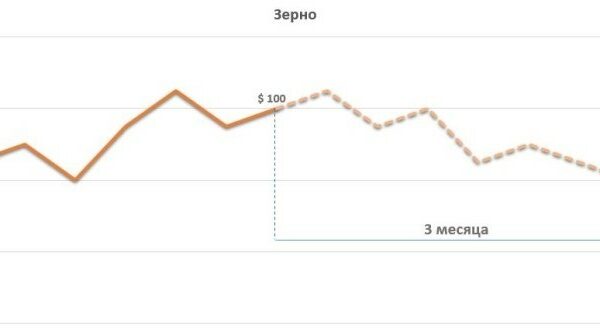

- СВОТ (Chicago Board of Trade). Была основана в 1848 году и стала первой в мире площадкой для ведения централизованных торгов деривативами. Первоначально она представляла собой рынок, на котором велась торговля зерновыми культурами, а биржевые работники занимались лишь проверкой качества зерна и присваивали ему категорию. Но уже в 1851 году стали оформляться сделки с форвардными контрактами, а чуть позже, в 1865 году бала придумана концепция стандартизации форвардов, что фактически привело к созданию стандартных фьючерсных контрактов в том виде, в котором они известны нам сегодня.После присоединения CBOT к CME Group, биржа стала отвечать за три категории контрактов:

- Деривативы на зерновые и сельскохозяйственные продукты (основные кукуруза, соя и пшеница)

- Деривативы на процентные ставки (в основном на гос облигации казначейства США)

- Деривативы на фондовый индекс Dow jones.

- СМЕ (Chicago Mercantile Exchange). В 1898 году появилась новая организация Chicago Butter and Egg Board «Чикагская биржа Масла и Яиц», судя по названия было ясно, какие в обороте там имелись товары. Со временем члены правления биржи поняли, что специализация на яйцах и масле стала слишком узкой, появилась потребность в расширении спектра инструментов и тогда в 1919 году было принято решение о реструктуризации и «Чикагская биржа Масла и яиц» была переименована в «Чикагская Товарная Биржа». В 1972 году CME предоставила трейдерам несколько контрактов на базовые валюты и тем самым стала первым в мире финансовым фьючерсным рынком. А в 1980-х после введения в торговлю фьючерсов на евродоллар и фондовый индекс s&p 500, произошел небывалый рост объемов торгов. Наиболее важный год для биржи 1992, именно тогда была введена электронная система торгов CME GLOBEX, после чего все трейдеры стали совершенно равноправными участниками торгов.CME специализируется на 4-х категориях деривативов:

- Товарные активы (молочные продукты, домашний скот)

- Процентные ставки

- Иностранные валюты

- Фондовые индексы

- NYMEX (New York Mercantile Exchange). Изначально биржа имела другое название «Butter & Cheese Exchange of New York» (Нью-Йоркская биржа молока и сыра) и начала свое существование в 1872 году. Свое нынешнее название она получила в 1882 году, когда на бирже пополнился ряд торговых продуктов. В середине 20 века биржа переживала не лучшие времена, появилась необходимость поиска новых торговых инструментов, которые могли вызвать интерес у участников рынка. В итоге NYMEX обеспечила открытый рынок с прозрачными ценами сначала на топочный мазут, а позже на сырую нефть, бензин и природный газ, в результате чего популярность биржи начала расти. В 1994 году NYMEX поглотила своего соседа COMEX. В 2006 году в сотрудничестве с CME биржа перешла на электронные торги, используя сеть GLOBEX. А в 2008 году после долгих и трудных переговоров CME смогла купить NYMEX за 11,2 млрд.$В CME Group NYMEX является отдельной секцией и предлагает торги деривативами преимущественно на энергоносители и ряд металлов (платина и палладий). Самым ликвидным инструментом на этой бирже является фьючерс на нефть WTI.

- СОМЕХ (Commodity Exchange). В начале 20 века была высокая конкуренция среди бирж, усугубило их положение и появление централизованных торговых складов. Чтобы как-то выжить в таких условиях, многим биржам приходилось объединяться. Так, в 1933 году после слияния нескольких бирж появилась биржа COMEX. Изначально на ней велась торговля каучуком, металлами, кожей и шелком.Интересным фактом является то, что COMEX располагалась в том же здании что и NYMEX и была гораздо крупнее по торговым оборотам. Но несмотря на это в связи с ростом популярности энергоресурсов, NYMEX стала гораздо крупнее своего и соседа и в 1994 смогла его поглотить.COMEX также является отдельной секцией в CME Group на которой ведутся торги деривативами на драгоценные и цветные металлы. Основными являются фьючерсы на золото и серебро.

ICE

Intercontinental Exchange (межконтинентальная биржа) представляет собой объединение крупнейших товарных бирж и клиринговых центров, предоставляющих торговлю как биржевыми, так и внебиржевыми срочными сделками.

Основателем биржи ICE является Джеффри Спрэтчер. Обратив свое внимание на растущую потребность в свободном рынке энергетических ресурсов, он, в конце 90-х принимает решение приобрести Continental Power Exchange, на базе которой начал развивать онлайн-рынок внебиржевых контрактов на энергоресурсы с прозрачными ценами. И в 2000 году Спрэтчер открывает Intercontinental Exchange, специализирующуюся в то время на внебиржевой торговле нефтью, природным газом, электричеством и прочими энергоресурсами.

Поддержание выгодных и понятных условий торговли на бирже привлекали большое количество трейдеров, что в свою очередь обеспечивало высокую ликвидность на торговой площадке. И в скором времени ICE переросла в крупнейшую биржевую организацию, специализирующуюся на срочном рынке.

На протяжении 2000-х годов ICE активно проводила экспансию в сфере срочного биржевого рынка, путем поглощения более мелких бирж. Апофеозом для компании стала покупка в 2013 году биржевого гиганта NYSE Euronext, после чего ICE стала крупнейшим в мире оператором срочного рынка по энергоносителям.

ICE, также, как и CME поделена на несколько секций, крупнейшие из которых:

- ICE Futures Europe (энергетика), где лидерами торгов являются деривативы на нефть марки Брент, следом идет Gas Oil, нефть марки Texas light sweet и уголь.

- ICE Futures U.S. (финансовые инструменты и товары). Здесь лидерами являются фьючерсы на индексы группы Russel и сахар.

- ICE Futures Canada (сельскохозяйственная продукция) с лидером по объему торгов фьючерсы на зерновую культуру канола.

EUREX

EUREX — это одна из ведущих в мире бирж, где проводятся электронные торги европейскими деривативами. Биржа EUREX была создана в 1998 году, в результате слияния Швейцарской биржи SOFFEX и Немецкой биржи Deutsche Börse.

К середине 2000-х годов EUREX стала лидером среди организаторов срочного рынка, а после поглощения в 2007 году International Securities Exchange Holdings (ISE), этот титул надолго закрепился за ней. С 2012 года биржа находится полностью под контролем Deutsche Börse Group AG.

EUREX не совсем корректно относить только к фьючерсному направлению, так как биржа предоставляет круглосуточный доступ к фьючерсам, акциям и опционам. В настоящее время EUREX предоставляет участникам рынка полный спектр качественных и недорогих услуг в рамках единой электронной системы, начиная с приема заявок и заканчивая финальными расчетами по контрактам.

Основной специализацией биржи являются стандартные контракты на государственные облигации правительства Германии, фондовые индексы и отдельные акции. Среди основных базовых активов контрактов биржи следующие:

- фьючерсы и опционы на индекс DAX — индекс фондового рынка Германии;

- фьючерсы и опционы на индекс SMI — индекс фондового рынка Швейцарии;

- фьючерсы и опционы DJ EURO STOXX50 — общеевропейский фондовый индекс; фьючерсы на ставки Euribor на европейском межбанковском рынке по одно- и трехмесячным депозитам в евро;

- опционы на акции, входящие в индексы DAX и SMI;

- фьючерсы и опционы на фьючерсы гос. облигаций правительства Германии.

Длинная и короткая позиция по фьючерсу — https://forexlab.ru/long-and-short-position-futures/