В одной из предыдущих статьей было раскрыто понятие фьючерсных и форвардных контрактов, а также рассмотрены некоторые различия. В данной статье более подробно будет рассмотрено главное отличие фьючерсного контракта от форвардного – спецификации. Форвардные контракты не имеют четких параметров, они заключаются на индивидуальной основе и поэтому обращаются на внебиржевом рынке. Фьючерсные контракты заключаются исключительно на специализированной бирже, которая в свою очередь определяет почти все характеристики контракта, не стандартизирована лишь цена контракта. Для успешной торговли трейдер должен знать свой инструмент, поэтому необходимо хотя бы представлять, что указывается в характеристиках фьючерсных контрактов.

Актив

Фьючерсный контракт – это договор, обязывающий покупателя и продавца совершить определенное действие с товаром. Из этого можно сделать вывод, что любой фьючерсный контракт в первую очередь должен иметь какой-либо базовый актив, который как раз отображается в спецификации.

При этом в контракте должна отображаться вся необходимая информация о товаре — его качество, вид и т.д. К примеру, с фьючерсом на валюту все ясно – фьючерс на евро и все. У данного инструмента нет каких-либо параметров.

А что, если контракт заключается на покупку автомобиля? Скорее всего, покупатель хотел бы знать, что это будет за автомобиль, какой марки, какого качества, цвета и т.д. Пример ближе к бирже — контракт на кукурузу. Обычно на Чикагской бирже продают контракты на кукурузу с сортом «Желтая №2». Соответственно цена товара формируется относительно качества, если продавец предложит другой сорт, то и цена товара изменится.

Количество актива

Далее в контракте обязательно указывается количество актива на один контракт. Например, это может быть 100 унций золота. Биржа устанавливает такой размер актива на контракт, который бы позволял использовать его и в качестве страховки для крупных компаний, и в качестве извлечения спекулятивной прибыли обычными трейдерами. При этом на некоторые фьючерсы биржа вводит мини-контракты, которые позволяют участвовать в торгах мелким трейдерам. Количество актива на мини-контракт обычно примерно в 5 раз меньше стандартного.

Условия поставки

Указывается вид фьючерса – расчетный или поставочный. В первом случае поставки не происходит, поэтому результатом исполнения контракта являются денежные расчеты.

В случае работы с реальным товаром в контракте указываются условия поставки. В этих условиях указывается место (в некоторых случаях места) поставки. Как правило, место поставки, если их несколько, выбирает поставщик.

Кроме этого в контракте указывается срок поставки – это день или дни определенного месяца. Биржа указывает последний день обращения фьючерсного контракта перед поставкой, как правило, этот день наступает за несколько дней до срока поставки товара.

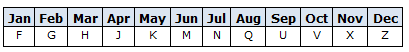

Иногда названия месяцев окончания срока контракта или поставки отображаются в явном виде, например, «июнь» или «май», но часто, для экономии отображающей области, используются коды этих месяцев, как правило, буквенные. Коды месяцев приведены далее.

Цены покупателей и продавцов

Цена покупателя и цена продавца подразумевают под собой два известных вида цен, принятых в биржевых торгах. Т.о., цена покупателя – цена BID, т.е. цена покупки. Цена продавца – цена ASK, т.е. цена продажи или цена предложения.

Отображение цен на экранах возможно различными способами. Иногда при чтении слева направо цены покупателя следуют за ценами продавца, а иногда в обратном порядке. Часто это кажется запутанным, однако на экранах цены легко различимы, поскольку, как правило, цена продавца выше цены покупателя, за исключением чрезвычайных ситуаций.

Шаг цены

В спецификации фьючерсного контракта также указывается минимальный шаг цены контракта. Этот минимальный шаг не может быть нарушен, например, при минимальном шаге цены 5 центов на тонну пшеницы, каждое изменение цены будет происходить строго на 5 центов. Зная минимальный шаг, можно вычислить стоимость минимального движения. На том же примере с пшеницей – один контракт содержит 100 тонн пшеницы, соответственно стоимость минимального движения контракта составит 5 долларов (0,05*100).

Лимиты

Биржей устанавливается 2 лимита – лимит максимального движения цены и лимит максимального количества контрактов на одного трейдера (позиционный лимит).

При определенной величине движения вверх за один торговый день фьючерсный контракт выходит за верхний предел. При определенной величине движения вниз за один торговый день фьючерсный контракт выходит за нижний предел. Чаще всего в таких ситуациях торги прекращаются. Основная цель назначения лимитов движения – предотвратить крупные спекуляции, однако в случае резкого изменения цены товара эти лимиты создают барьер, мешающий торговле.

Позиционный лимит определяет максимальное количество контрактов на одного трейдера. Целью позиционного лимита является предотвращение крупных спекуляций одним трейдером.

Форвардный и фьючерсный контракт — https://forexlab.ru/forward-futures-contracts/