Человек, решивший начать карьеру трейдера, открывает перед собой новый мир – мир трейдинга, где все пытаются выжить и преуспеть. На пути к успеху трейдер решает различные задачи: собственная психология, методы управления капиталом, стратегия торговли, инструмент торговли и т.д. Ниже пойдет речь об инструменте, который открывает большие возможности заработка для трейдера — фьючерсы. Однако, в свою очередь он требует от трейдера большей самодисциплины, так как на рынке чем больше заработок, тем выше риск. По статистике более 90% трейдеров, торгующих фьючерсами, погибают на рынке в первый год. Начинающий трейдер должен хорошо подумать, прежде чем начинать торговлю фьючерсами. В первую очередь необходимо полностью разобраться в себе, при недостаточной дисциплине лучше оставить торговлю данным инструментом на время обучения.

Краткая история фьючерсов

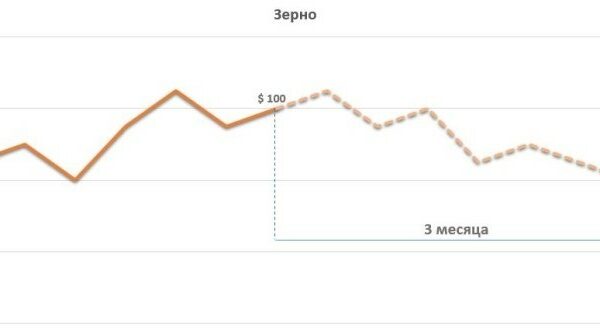

Фьючерсные контракты начали появляться в период торговли различными товарами, например, пшеницей. До появления фьючерсов и производители (фермеры) и потребители (различные заводы) терпели убытки, в зависимости от движения цены на товар.

Благодаря фьючерсным контрактам у участников появилась возможность покупать и продавать товар с отсроченной поставкой и по определенной цене, тем самым ограничивая риск сезонных потерь.

Одним из первых мест, где начали практиковаться фьючерсы является Чикаго, именно там в 1848 году была создана первая в городе биржа – Чикагская Торговая Палата (CBOT). В первые годы торговля велась только реальным товаром, даже была поговорка: товар – это то, от чего можно испытать боль, уронив на ногу, например, золото, сахар и т.д. Сегодня фьючерсный рынок позволяет трейдеру торговать не только реальным товаром, но и другими инструментами: фьючерсы на валюту, фьючерсы на фондовые индексы, фьючерсы на акции и т.д.

Фьючерсы сегодня

Фьючерсный контракт – это договор, который обязывает продавца поставить определенный товар в определенное время и по оговоренной цене, а покупателя купить этот товар в определенное время и по определенной цене.

Что дает рынок фьючерсов производителям и потребителям? Рассмотрим простой пример:

Предположим, что ферма выращивает пшеницу. Фермер не знает, какой урожай будет к осени и он решает заключить контракт с потребителем, которому осенью будет необходимо 3 тонны пшеницы. В контракте указанно, что фермер обязуется поставить покупателю 3 тонны пшеницы по цене 10 000 за тонну.

К осени выдался хороший урожай, соответственно предложение превысило спрос и цены упали, таким образом цена за тонну пшеницы упала до 7 000. Однако продавец и покупатель заключили контракт, поэтому фермер продает 3 тонны пшеницы по 10 000 за тонну. Фермер получает прибыль 3 000 с тонны, а продавец терпит такие же убытки.

В противоположной ситуации, когда урожай был не важный, цена на него поднимется. Допустим, к осени тонна пшеницы стоит 12 000. В данном случае покупатель получает прибыль в размере 2000 на тонну, а продавец терпит соответственный убыток.

Данный пример является форвардным контрактом, так как в примере подразумевается, что стороны заключили договор напрямую. Если бы контракт соответствовал стандартам фьючерсной биржи и был заключен на ней, тогда его бы можно было назвать фьючерсным контрактом.

Виды фьючерсов

Фьючерсный контракт разделяется на 2 вида:

- Поставочный – подразумевается, что к концу обращения фьючерса будут выполнены его условия, то есть продавец поставит товар согласно контракту, а покупатель купит его.

- Расчетный – согласно данному виду фьючерса поставки и покупки товара нет, участниками осуществляется лишь денежный расчет, сумма которого является разницей между ценой фьючерса и ценой товара на дату его исполнения. Данный вид популярен среди хеджеров и спекулянтов.

Методы хеджирования с помощью фьючерсных контрактов

В данном случае хеджирование – это заключение фьючерсного контракта, который является противоположным позиции на реальном рынке. Методы хеджирования исключают ценовой риск, который может быть связан с имеющимся товаром или запланированным к покупке. Разберем на примере.

Инвестор имеет 1000 акций компании, рыночная цена которых 150 рублей за акцию. Анализ рынка показывает, что курс акций будет падать, поэтому инвестор решает застраховать средства, путем занятия короткой позиции по фьючерсам на данную акцию. Таким образом инвестор открывает короткую позицию размером 10 контрактов, срок обращения которого заканчивается через 2 месяца (1 контракт равен 100 акциям). То есть фактически, инвестор обязуется поставить пакет акций на сумму – 150 000 рублей. Рассмотрим 2 варианта событий:

- Цена на акцию действительно падает, например, до 120 рублей. Портфель инвестора подешевел на 30 000 рублей. Такую же прибыль он получит по фьючерсу, так как по нему была открыта короткая позиция и цена упала.

- Цена на акцию возросла до 180 рублей. Портфель стал дороже на 30 000 рублей, однако позиция по фьючерсу терпит такой же убыток.

Из данного примера можно сделать вывод, что цель хеджирования – исключить риск потери средств, однако исключается и возможность прибыли при благоприятной рыночной ситуации.

Плюс торговли фьючерсами

Фьючерсные контракты дают больший процентный выигрыш. Конечно, это преимущество нельзя называть столь существенным, так как из этого преимущества вытекает и недостаток – потенциальный убыток также велик. Разберем на небольшом примере:

У трейдера на счету 50 000 рублей. Он анализирует акции компании и его анализ говорит, что акция пойдет вверх. Цена акции 1200 рублей. На 50 000 он сможет купить 41 акцию и 800 рублей останется на счету. 2 варианта событий:

- За неделю цена выросла до 1300 за акцию. Трейдер, закрыв позицию, получает прибыль в размере 4100 (немного меньше 10% от капитала).

- За неделю цена упала до 1150 и трейдер решил закрыть позицию. Убыток составил 2050 рублей (примерно 4% от капитала).

Что было бы, если бы трейдер воспользовался фьючерсом на эту акцию. Фьючерс можно купить предоставив гарантированное обеспечение (определенный процент от стоимости контракта, который устанавливается брокером, обычно – от 1 до 20%). Один фьючерсный контракт включает в себя 10 акций, то есть на сумму 12 000 рублей, брокер просит внести 15% ГО, т.е. 1800 рублей. Максимальное число контрактов, которые может купить трейдер, составляет 27. Вложив 48 600 рублей, трейдер будет оперировать акциями на сумму – 324 000 рублей. Также рассмотрим 2 варианта событий:

- За неделю цена выросла до 1300 за акцию, соответственно фьючерс также стал дороже. Прибыль трейдера – 27 000 (более 50% с капитала).

- За неделю цена упала до 1150. Убыток трейдера – 13500 (почти треть капитала).

Из примера можно сделать вывод, что торговля фьючерсами требует осторожности. Начинающие трейдеры кидаются на дешевизну фьючерсов и возможность большой прибыли и совсем забывают о возможных убытках. Именно из-за таких цифр и получается статистика указанная выше – 90% трейдеров, торгующих фьючерсами, уходят с рынка в первый год. Трейдер не должен думать о больших прибылях, он должен думать, как грамотно войти в рынок и выйти из него, как ограничить риски, какой объем позиции открыть, чтобы не подвергнуть счет опасности и т.д. Хорошая стратегия, самодисциплина и грамотное управление капиталом помогут трейдеру избежать эти 90% и попасть в те заветные 10% профессиональных трейдеров.

История срочного и фондового рынков — https://forexlab.ru/history-derivatives-market/